本轮稀土行情仍是“概念式”炒作?氧化镨钕等均涨价50%

稀土再涨价,这次能否不一样?

文/理逻 黄祥鹏(实习生)

自2020年3月份以来, 稀土价格开启了新一轮的涨价周期,氧化镨钕等稀土价格自低点以来涨幅均在50%上下。

对此,中泰证券的分析师表示,新能源汽车的增长带来稀土需求持续放量是本轮稀土涨价的重要原因。稀土作为稀土永磁的重要原材料,稀土永磁广泛应用于生产、生活各个领域,以新能源汽车为例,当前全球新能源汽车产销量已经迈入400-500万辆门槛,是15 年的8-10 倍,新能源汽车需求已经占到钕铁硼总需求7-8%,高性能产品需求15%+,需求增量的 30%左右,为稀土下游的需求带来巨大推动力。

东吴证券也表示,稀土行业的供需关系到了一个重大的拐点,需求受新能源汽车、风电等一系列的拉动,未来高成长是持续且确定的。

以稀土业务为主营的盛和资源为例,从2020年公司的业绩预告来看,扣除非经常性损益后,公司扣非净利润大概是在9400万,如果剔除商誉,实际上利润在4.4个亿左右。Q4利润在3.3个亿,环比Q3增加2.6个亿。

由此,公司的股价单一月涨幅就超过90%。不过,就历史复盘来看,稀土多次的价格上涨持续时间都较为有限,无论商品价格还是公司股价都是脉冲式行情居多,并且稀土产业链常年来盈利能力欠佳,因此本轮稀土涨幅的持续再次受市场质疑。

那么,本轮的稀土价格上涨与11年的价格上涨有何异同,本次价格上涨能否一改行业过去惨境?

供给和需求双改善,此次涨价或更具持续性

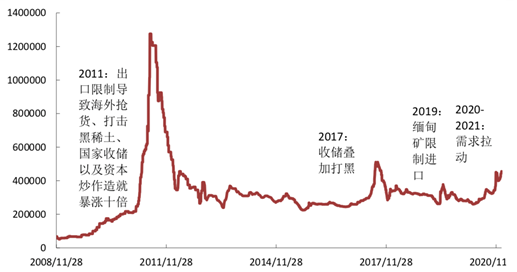

从2011年的价格上涨来看,主要原因为国家对稀土行业进行整治,在产量、新增产能、出口等方面实行严格的政策管控。自11年开始,国家开始对我国稀土重的黑色产业链进行打击,对于市面上违法违规开采、生产稀土的企业进行打压,同时,国家实行出口配额制度度,限制稀土的出口量。在一系列措施外加社会囤货行为下,稀土价格开始暴涨,氧化镨钕价格由 20 万元/吨上涨至124.9 万元/吨,涨幅达518%, 氧化镝价格由139.25涨至1379.25 万元/吨,涨幅达到916%。

历年稀土价格上涨原因

资料来源:财通证券

不过,虽然在国家进行打黑、出口配额等措施期间,稀土价格快速上涨,但是持续时间不足一年,黑稀土产业仍然屡禁不止,同时缺乏下游需求稳增长配合,价格上涨趋势难以持续,后期均跌破了前期低点,持续下滑。

相较之下,虽然此次的上涨同样有国家对于供给侧的规范做推动,规范稀土产业,打击违规违法的黑稀土企业,合理进行出口配额,不过更为关键的是下游需求的持续增长为价格上涨提供持续的推动力以及供给格局的改善。

例如,盛和资源在近期与投资者的交流中便表示,目前行业的需求主要受新能源汽车、风电、变频空调以及消费电子等需求的推动。其中,新能源汽车是最大的增量。到2025年,国内的新能源汽车的占比有望达到20%,国外的需求也十分巨大,估计能达到1500万辆,由于每300万辆则对应一万吨的钕铁硼材料需求,则国外便能达到4-5万吨钕铁硼材料的需求。

此外,在风电、变频空调、消费电子等领域,未来随着技术与产品升级,稀土材料需求均将呈现快速上升。

而从供给端来看,未来数年的供给弹性则会下降。由于新增矿山的周期在3-5年,国外目前遇到产能瓶颈,难以出现大规模增长,国内受指标限制,增长受到制约,将使得行业整体处于供需紧平衡的状态。

不过,虽然未来需求端有强力的支撑,供给格局有所改善,但稀土产业仍然存在着许多问题导致行业整体盈利能力不佳。

低价竞争和高企的成本挤压企业利润

首先,从竞争格局来看,虽然近年来国家不断实行打黑政策,规范稀土产业,但是稀土黑色产业仍然存在,行业整体集中度低的局面并未显著改善。

2019年全国稀土开采量配额控制在13.2万吨,但实际产量大大超出。据业内人士估计,市场上流通的稀土中来源不明、生产指令性计划外的“黑稀土”,已经超过一半以上,导致供过于求,加剧稀土低价外销现象。因此,前述稀土供给端弹性较弱的假设存在较多不确定性。

同时,企业之间也由于产品同质化严重,缺乏竞争力,不断压低价格进行销售。在黑色产业屡禁不止,业内竞争无序的背景下,稀土价格持续走低,原本稀缺的资源偏离了其真实的价值,最终企业利润也受到影响。

数据显示,近年来国内六大稀土集团的销售毛利率也明显下降。其中,北方稀土集团的销售毛利率,从2011年最高72.8%,下降到2019年的10%左右。

另一方面,对稀土的开采加工的成本较高也是影响企业利润的关键,虽然国内的开采成本较国外具备一定的优势,但是在国家对稀土开发的环保政策不断驱严下,环境恢复费、植被恢复费、稀土资源税等等成本不断增加,仅环保的成本就占总成本的30%。

以中国南方稀土生产重地江西赣州为例, 2011年该省稀土行业全年利润为65亿元。然而,仅赣州一地,当年因为稀土开采造成的环境污染,矿山环境恢复性治理费用就高达380亿元。同时,随着企业开采的不断增加以及生产线的低效,稀土回收率较低也是成本高企的重要原因。

低附加值产品过剩、高附加值产品匮乏

从生产的产品结构来看,大部分稀土企业设计的仍然是低附加值的开采、冶炼分离和加工业务。以盛和资源为例,公司19年的主要营收为稀土金属、稀土氧化物等,各自占比为44.65%和18.53%,按地区来看,四川的轻稀土业务、江西的中重稀土业务、以及海南的业务毛利率均分别为11.71%、7.54%和9.59%,毛利率极低。而在稀土新材料开发和终端应用技术方面国内企业与国际先进水平差距明显,拥有知识产权和新型稀土材料及器件生产加工技术较少,低端产品过剩,高端产品匮乏。

中信证券曾撰文指出,由于稀土氧化物和稀土材料不是完全标准化产品,不同于传统冶炼厂,稀土产品的加工费和毛利水平很大程度上取决于产品的附加值。但是国内的稀土产业链的企业缺乏高端技术,产品附加值低下,仍然依赖于资源端的竞争,依靠价格战贱卖稀土资源。

一位机构投资者表示,本轮稀土行情可能仍是“概念式”炒作。“我们可以参照过去5年市场对锂矿资源的投资投机路径,凡是重资源轻技术轻管理的企业,都没能给股东带来长期价值,反而是重产品重技术不冒进的企业,一跃成为了目前的龙头。对于稀土企业,应该是一样的”,该人士表示。