广生堂剥离医院业务背后:集采时代仿制药企的转型焦虑

作者:时代财经 李傲华 编辑:郑方圆

广生堂在医院业务上“无功而返”,折射的是进入集采时代后,仿制药企普遍面临的转型焦虑。

图片来源:pixabay

12月2日晚间,广生堂(300436.SZ)发布公告称,公司董事会同意终止长乐和睦家广生妇儿医院项目,由长乐区政府按原购买价3700万元收回用地的国有土地使用权。该地块尚有部分地上建筑物,在建工程账面净值183.44万元,预计此次土地收回将造成公司合并报表损失216.75万元(最终数据以会计师年度审计结果为准)。

广生堂证券代表王琴12月3日对时代财经表示,和睦家妇儿医院是目前广生堂唯一一个医院建设项目,至于以后会不会有其他关于医院建设的计划,还是未知数。

王琴透露,该医院建设项目实际上处于初期阶段,后续会继续和政府方面对接,商讨地面上遗留的建筑物以及其他相关事项的处理。此次土地使用权的回收,是为了更好地聚焦公司的制药主业务。

据了解,该地块的使用权由广生堂的全资子公司福州和睦家广生妇儿医院有限公司于2018年竞得。

彼时,广生堂雄心勃勃想打造高端妇儿医疗产业链,但医院尚未建成,广生堂的业务也未正式展开,就已经画上句号。

12月3日广生堂报收37.5元/股,小幅上涨0.83%。

图片来源:雪球

集采中标,业绩不进反退

事实上,广生堂的主业与妇儿医疗相距甚远,两年前选择入局,更像是业绩压力之下寻求转型的一种尝试。

公开资料显示,广生堂是一家以核苷类抗乙肝病毒药物的研发、生产与销售为主业的仿制药企,同时也是国内唯一拥有阿德福韦酯、拉米夫定、恩替卡韦、替诺福韦4大抗乙肝病毒临床用药的医药企业,且上述四种药物均已通过一致性评价。

值得注意的是,上述药物的原研药早已在国内获批上市,且与正大天晴、齐鲁制药等仿制药大厂的抗乙肝药物相比,广生堂的市场占有率也不高。

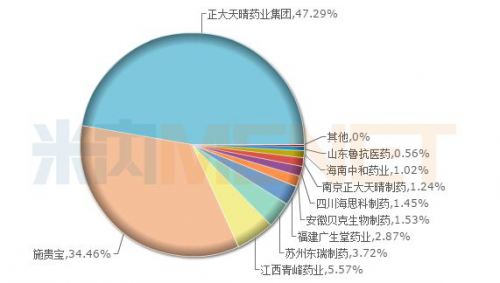

米内网数据显示,2017年广生堂的恩替卡韦的市场份额为2.87%。

2017年中国公立医疗机构终端恩替卡韦品牌格局。图片来源:米内网

抗乙肝药物市场竞争激烈,叠加医保控费和集采的影响,广生堂的日子愈发难过。

在去年9月的国家联盟地区药品集采中,广生堂的恩替卡韦(商品名:恩甘定)以7.69元(0.5mgx28粒)的价格中标,每粒约合0.275元。集采前,恩替卡韦的定价在200元/盒左右。

今年的1月,广生堂的阿德福韦酯片(商品名:阿甘定)又在第二批国家集采中标,中标价格为28.5元/盒(10mgx30片),降价幅度达86%。

降价换来了市场占有率的直线提升。广生堂在半年报中表示,上半年恩甘定的销售数量同比大幅增长579.93%,阿甘定销售数量同比增长101.13%。

广生堂董秘今日还在投资者互动平台上表示,根据中宏国研(MRIIT)统计数据,2020年前三季度,公司恩替卡韦销售数量样本医院市场占有率达到28.65%。

但市占率的提升并没有带动公司业绩增长。

财报数据显示,广生堂前三季度实现营收1.73亿元,同比减19.33%,净利润1137.17万元,同比微增0.32%。广生堂抗乙肝病毒药物的毛利率更是从去年同期的84.42%下滑至58.07%。

“以降价的方法追求规模效应,确实可以提高企业的市场占有率,但并不一定提高市场竞争力。”深圳宏康制药科技有限公司董事韦玮12月3日对时代财经表示,如果以价格战来谋求生存,会极大压缩企业的利润空间,从而影响产品服务质量等。

降价并非长久之计,为了弥补集采降价后减少的利润,广生堂也在寻求新的业绩增长点。

2017年广生堂成立了以妇儿保健医疗服务为主营业务的医院有限公司,并于2018年竞得长乐市滨海新区的一块地,启动和睦家妇儿医院建设项目。但在两年多以后,该项目依然停留在初级阶段。

北京中卫康医药有限公司医学BD总监化玉忠12月3日对时代财经表示,“制药行业和医疗服务机构完全是两回事。对仿制药企来说,服务机构不是一个好的转型选择,跨度太大。医院行业属于重资产模式,药企资金有限,很难把医院品牌做起来,而且老百姓对公立医院的信赖度更高,民营医院很难与之竞争。”

效仿一哥转型创新药?

医院对于广生堂来说只是一次小“试水”,广生堂真正规划的转型方向是创新药企。

广生堂在公告中称,自2015年IPO后,公司就明确向创新药企转型战略,全面启动肝病领域的创新药研发。

恒瑞珠玉在前,创新药也成了众多仿制药企转型的首选方向。

恒瑞前身是连云港制药厂,起初以中间体原料药和基础用药为主业,1990年转型仿制药后销售额成功破亿。在上市后,恒瑞重心逐渐转向创新药,逐渐成为“医药一哥”。

但要复制恒瑞的成功并不是易事。

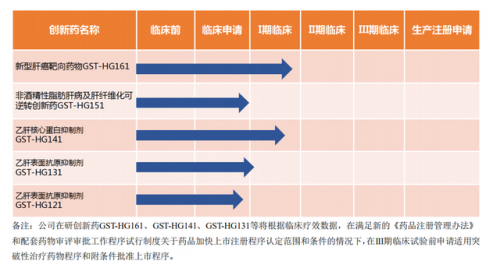

根据半年报,广生堂仅有两款创新药进入临床1期,其余均为临床前研究阶段或递交临床申请,离商业化还有很长一段距离,短时间内无法为广生堂创收。

图片来源:公司公告

与此同时,广生堂的净利润连年下滑。2016年-2019年,广生堂的净利润分别为6641.3万元、3356.53万元、1648.44万元和1074.19万元,同比分别减少35.83%、49.46%、50.89%和34.84%。

创新药研发是一个漫长的“烧钱”过程。不断下滑的净利润也限制了广生堂的研发投入。根据年报,2017-2019年,广生堂的研发费用分别为5215.61万元、3925.97万元和3016.27万元。

仿制药企的集体困境

广生堂不是唯一受到集采和创新药转型双面夹击的仿制药企,就连国内最大的仿制药企正大天晴也难逃转型创新药企的阵痛期。

11月30日,正大天晴母公司中国生物制药发布三季报。中国生物制药的创新药销售占比约为25%,较去年同期的20%占比提升5个百分点,从创新药销售占比来看,中国生物制药转型初有成效。

然而,在疫情和集采的双重影响下,中国生物制药第三季度营收181.26亿元,较去年同期下降6.2%;净利润29.6亿元,同比下降18.9%。

惨淡的业绩引发中国生物制药股价“雪崩”。12月1日,中国生物制药暴跌11.79%,次日继续收跌3.34%,市值在两日之间蒸发超过200亿港元。

化玉忠表示,创新肯定是仿制药企的出路,但并不建议仿制药企直接去做first in class的新药,而应该从me too新药做起,因为完全的创新药需要投入太高,失败概率也太大。

韦玮也指出,仿制药企可以尝试“仿创结合”的方式,即一个企业基于原有的仿制药的基础,对仿制药进行二次创新。“一是降低了成本,二是避免了与创新药企的正面直接竞争,三是可以在这个过程中不断完善自身的经验,在过程中逐步地提升对创新药领域研发的成熟度,可以在成本和产品质量这两者之间寻求一种平衡。”