7大疑点 沃森生物一一回复了!

尽管沃森生物股权转让因“重视投资者意见”暂时叫停了,但围绕该笔股权转让的诸多疑点仍需要释疑。

12月8日晚间,沃森生物就转让疫苗公司控股权引发的7大疑点,逐一回复了深交所的关注。

1。接盘方背景?是否专为此次收购而来?

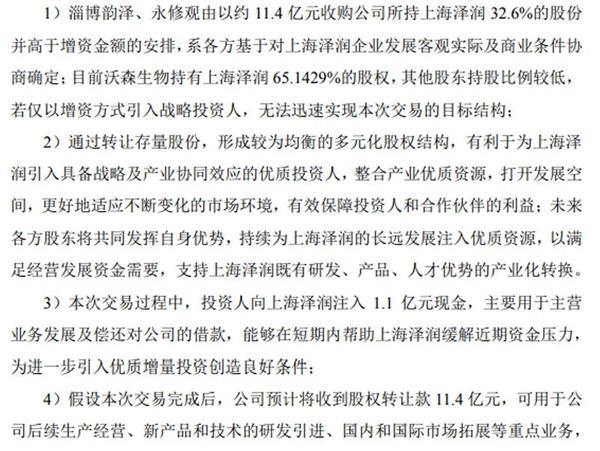

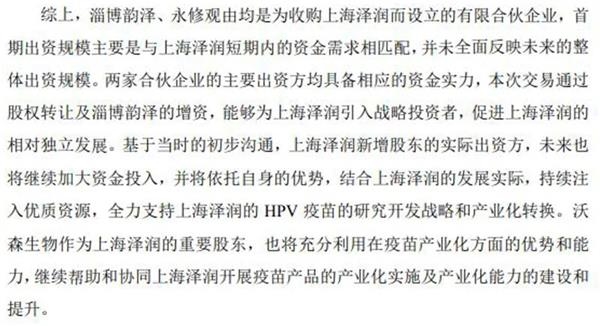

“淄博韵泽、永修观由均是为收购上海泽润而设立的有限合伙企业。”

沃森生物坦白,淄博韵泽是为收购上海泽润而设立的有限合伙企业。

淄博韵泽于2020年11月19日成立,成立时间不足一年。截至目前,西安泰明为淄博韵泽唯一有限合伙人。淄博韵泽的实际控制人为上海泰甫创业投资管理有限公司(基金业协会管理人备案登记编号:P1033336),目前上海泰甫创业投资管理有限公司管理四支人民币基金,主要投资生物医药产业,包括三友医疗、江苏亚虹医药科技有限公司、上海和誉生物医药科技有限公司、深圳市亦诺微医药科技有限公司、恒翼生物医药科技(上海)有限公司等。

淄博韵泽各合伙人出资情况如下:

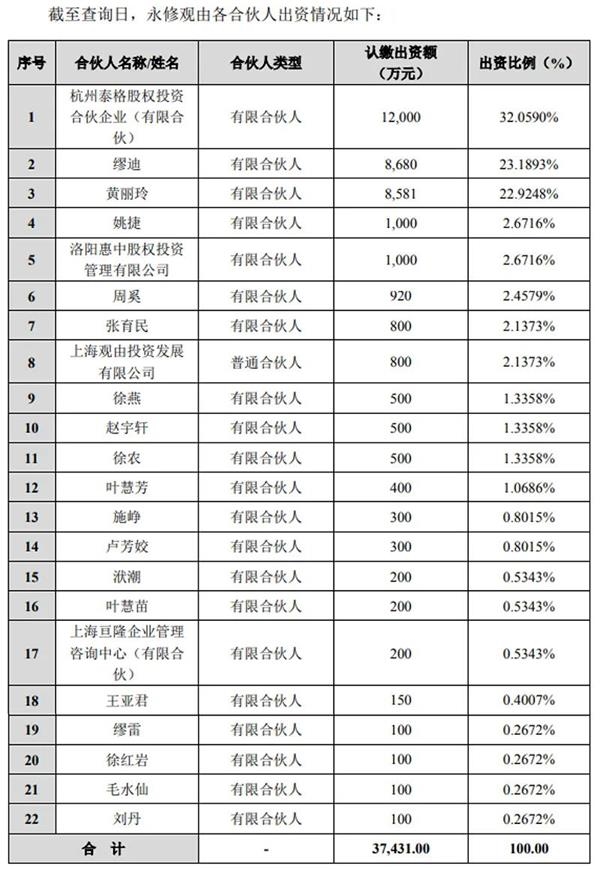

另一受让方永修观由的出资人情况如下:

针对市场质疑度较高的利益输送问题,公司回复称,根据目前淄博韵泽、永修观由的穿透结果,并经核对《合并普通账户和融资融券信用账户前N名明细数据表》(截至2020年9月30日),淄博韵泽、永修观由穿透后的出资人与上市公司前十大股东(截至2020年9月30日)、上市公司董监高不存在关联关系或其他利益安排。

至于资金来源,沃森生物解释称,淄博韵泽支付本次交易股权转让款及增资款的具体资金来源为其有限合伙人西安泰明、普通合伙人宁波向成创业投资合伙企业(有限合伙)的出资;西安泰明、宁波向成创业投资合伙企业(有限合伙)为已备案的私募股权基金,该等主体对淄博韵泽的出资来源为其向合伙人募集的资金。同样,永修观由为已备案的私募股权基金,其支付本次交易股权转让款的资金来源为其向合伙人募集的资金。

2。公司与上海泽润管理团队之间是否存在因股权激励不足影响发展的问题?

“本次引入战略投资者是系统性考虑,不存在仅因激励为由而放弃控制权的行为。”

沃森生物表示,疫苗研发呈现显著的人才驱动特性,公司已持续开展股权激励,但对于上海泽润仍存在激励覆盖不足的情形。

“虽然公司实施的员工持股计划及股票期权的比例较市场平均水平高,如员工持股计划、第一期股票期权和第二期股票期权占激励推出时上市公司总股本的 5%、4.98%、4.70%,但上述员工持股计划及股权激励是在公司范围内实施,兼顾不同业务板块,对上海泽润的针对性、覆盖性相对有限。”沃森生物进一步解释称,公司也通过设立金晟硕达和金晟硕超作为上海泽润员工股权激励的持股平台,通过增资的方式持有上海泽润部分股权,但也存在规模有限的不足。

针对以存量股份转让为主的方式是否有助于上海泽润获取发展所需资金,沃森生物坦言,本次交易有助于上海泽润获取发展所需资金及产业资源,也能够缓解公司作为单一股东持续向上海泽润投入资金的短期压力。

3.HPV 疫苗此前投入是否合理?资产评估合理性?

“盈利预测中上海泽润二价和九价HPV疫苗后续的固定资产投入是在合理范围内的。”

沃森生物对两款疫苗研发支出的合理性进行了分析:

“贱卖资产”成为该笔交易中股东对公司最大的质疑。为此,深交所要求公司说明收益法评估的计算过程及其合理性。

对此,沃森生物从上海泽润历史年度主要股权转让和增资事宜、研发进展角度分析预测合理性两个方面进行了详细论述,最后得出结果,本次上海泽润收益法的评估过程和评估结论合理。

对于未使用市场法评估方法的理由,公司也进一步说明称,上海泽润目前主要研发 HPV 疫苗,产品线比较单一,所研发的疫苗尚未上市销售,现阶段公司营业收入较少、主要为技术服务收入,和同行业上市公司的可比性较差。

此外,沃森生物还结合类似业务公司康乐卫士、江苏瑞科估值,分析本次上海泽润估值的合理性。

公司称,康乐卫士三价疫苗于2020年10月已启动III期临床,九价HPV疫苗已完成I期临床试验,正在进行II期临床试验。康乐卫士开展基于结构设计的重组蛋白类生物制品开发,目前主要项目为基于HPV病毒结构设计的系列HPV疫苗的研发,主要在研产品是三价和九价HPV疫苗,和上海泽润在研发疫苗种类方面比较相似,但是研发进度、产业化建设进度方面有差异。

综上,沃森生物回复称,从对标企业的融资估值、总市值情况,并结合上海泽润的研发现状和产业化投资进度来看,本次上海泽润的估值总体在合理范围内。

4。出售后依然是二股东,只留一个董事席位合适么?

“公司拥有一票否决权,在董事会决策层面能够施加一定影响。”

沃森生物解释称,上海泽润因历史上存在多次融资,部分股东取得董事席位并不完全与其持有上海泽润的股权比例相关。

根据上海泽润公司章程,董事会决议的表决,实行一人一票;董事会审议, 如增加或减少注册资本、批准公司任何权益的上市发行、制订公司兼并、合并、 分立、重组的方案、决定公司内部管理机构的设置等事项,需经全体董事一致同意。据此,对上海泽润经营存在重大影响的事项,公司拥有一票否决权,在董事会决策层面能够施加一定影响。

5。之前上海泽润使用募投资金效果如何?是否还有别的资金往来?

“公司对募集资金采取了专户存储制度,实行专款专用。”

沃森生物称,“上海泽润研发费用”项目募集资金的实际投入金额均以补充资本金的方式投入上海泽润,无借款及借款利息。

具体投入情况如下:

6。是否为了满足股权激励要求而调节利润?

“本次交易不存在年底突击出售资产调节利润的情形。”

沃森生物回复称,根据上述约定,本次交易的交割必须以完成其他交易方决策程序、原股东放弃优先认购权、上海泽润董事会决策等一系列程序为前提。目前,公司第四届董事会第十七次会议已同意取消审议《关于签署上海泽润生物科技有限公司股权转让及增资协议的议案》,但即便不取消相关议案,并且假设本次交易于2020年12月21日召开的临时股东大会上审议通过,并且在各方共同努力下,于2020年12月31日前达成协议约定的全部交割条件,能否在2020年内完成工商变更登记以及大部分款项的支付,尚存在较大的不确定性。

在此情况下,即使本次交易在2020年12月31日前满足交割条件,公司预计仍无法满足合企业会计准则关于控制权转移且确认股权转让收益的相关要求。

公司本次拟转让上海泽润股权预计将产生净利润约11.8亿元至12.8亿元,但因本次完成交易本身存在多项前置条件影响,能否最终实现、何时实现具有较大不确定性,公司不存在因股票期权激励计划的业绩考核指标而出售上海泽润股权情形。

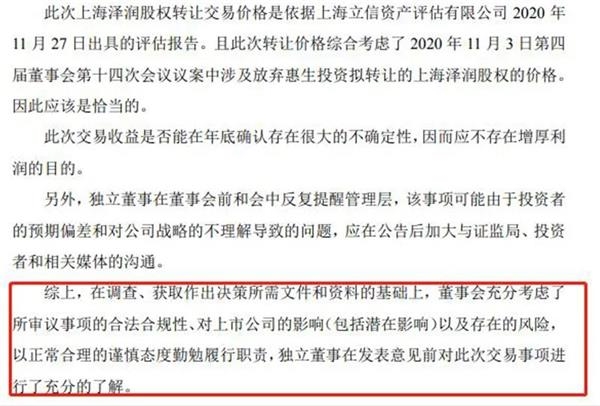

7。董事会成员尽责了吗?